中评社北京10月27日电(评论员 乔新生)只要深入分析美国的财政货币政策,人们就不难发现,美国经济增长存在着内在逻辑。不少学者对美国经济的前景感到担忧,而美国经济统计数据则表明,美国经济始终处于增长区间。之所以出现如此反常的现象,一方面是因为美国联邦政府的财政赤字规模达到空前水平,依靠美国联邦政府自身的力量根本无法偿还债务。但是另一方面,美国经济又没有因为美国债务规模扩大而失去发展动力。

事实上,由于美国实行高利率的政策,许多发展中国家的资金蜂拥而至,美国联邦储备委员会不仅达到了大规模回笼资金的目的,为下一段货币政策调整打下坚实的基础,而且更主要的是,通过提高利率,动摇了许多发展中国家特别是新兴市场经济国家的根基。一些新兴市场经济国家的股票市场和债券市场之所以低迷,股票价格和债券价格下滑,其中一个重要原因就在于大量资金回到美国,美国联邦储备委员会通过调整货币政策,从世界各国特别是新兴市场经济国家攫取大量的财富。

由于财政赤字不断增加,财政预算要想得到美国国会的批准,必须采取非常手段。美国政府采取的策略是,一方面借助于巴以冲突和俄乌战争,编制特别预算,试图采用捆绑的方式,要求美国国会议员增加拨款;另一方面,则是警告美国的债权人不要轻举妄动。美国财政部长毫不隐讳地指出,美国可能无法按期偿还债务,警告债权国不要大幅度出售美国国债。美国财政部的这种做法充分说明,美国货币财政政策是典型的“应急政策”,目的是要确保美国联邦政府安然度过2024年美国总统选举季节,美国民主党总统竞选连任成功。

可是,美国财政货币政策让许多发展中国家面临严峻局面。一些发展中国家资本市场价格之所以低迷徘徊,其中一个重要原因就在于,美国资金已经从这些国家资本市场逃走,资本市场价格没有不下跌的道理。对那些严重依赖外资的新兴市场经济国家而言,美国财政货币政策必然会导致他们经济雪上加霜。国际贸易不景气已经使许多新兴市场经济国家的出口下降,外汇减少,而美国联邦政府和美国联邦储备委员会的财政货币政策,导致大量外汇迅速流出,新兴市场经济国家失去了发展的资金,经济一蹶不振。

不仅新兴市场经济国家正遭受美国财政货币政策的折磨,欧洲联盟许多发达市场经济国家同样因为美国财政货币政策而饱受痛苦。正如人们所知道的那样,美国为了从欧洲联盟市场获取更多的资源,破坏最弱的地缘政治关系,迫使欧洲联盟卷入到俄乌战争。欧洲联盟许多国家特别是一些“发动机国家”经济面临极大的困难。不论是德国还是法国,都存在技术性的衰退问题。如果布鲁塞尔的官员们继续跟随美国,在地区冲突中火上浇油,那么,欧洲联盟国家的经济将会面临重大危机。

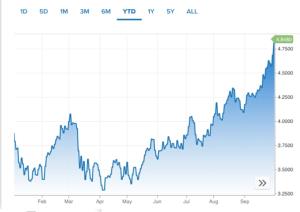

美国资产管理公司从中国资本市场撤出,客观上导致中国股票市场价格低迷不振。中国不少学者从中国证券监管体制寻找原因,似乎忽视了美国财政货币政策给中国股票市场带来的影响。只要对中国5000多家上市公司的资本结构进行仔细分析人们就会发现,由于美国资金大量撤出,中国股票市场承受着巨大的压力。解决中国股票市场存在的问题,当然要依靠中国股票市场上市公司和上市公司的投资者,但是,从目前的情况来看,美国财政货币政策对中国资本市场的影响显而易见。这就不难理解,为什么中国少数学者认为,美国财政货币政策目标指向明确,那就是要阻碍中国经济的发展。

中国高度重视经济安全问题,无论是外贸依存度还是对外资的利用,都采取谨慎的态度。虽然中国展开双臂,欢迎世界各国的投资,通过完善外商投资环境,确保外国投资者的利益得到切实有效的保护。但是,资本市场是一个非常复杂的系统。中国不可能保证每一个海外投资者都能获得实实在在的利益。贝莱德公司作为美国重要资产管理公司在中国股票市场亏损就是一个非常典型的案例。中国股票市场有自身的问题,解决问题的关键还要依靠自己。但是,如果没有考虑到美国财政货币政策所产生的外部影响,那么在分析中国股票市场问题的时候,有可能会顾此失彼,挂一漏万。

首先,中国必须充分意识到,中国市场是一个开放的市场,中国资本市场与美国资本市场已经发生了密切联系。美国投资者通过各种渠道进入中国资本市场,美国财政货币政策必然会对中国的资本市场产生影响。

高度重视美国财政货币政策的动向,对于中国提高发展质量具有非常重要的现实意义。中国既不能效仿美国走虚拟化的发展道路,依靠货币政策和财政政策的调整从世界各地收割财富,同时也不能闭关自守,固步自封,而应该充分瞭解国际货币市场交易规则,深入研究并且利用美国的财政货币政策,确保中国企业的利益不受损害。

中国企业向美国出口大量的商品,换取宝贵的外汇。如果因为中国资本市场不健全,导致中国企业外汇遭受损失,中国就会成为美国财政货币政策的牺牲品。过去中国购买美国国债或许是迫不得已,是为了实现外汇的保值增值。但是如今,中国购买美国国债,就必须权衡利弊,充分利用国际债券市场,确保中国正当利益不受损害。

从长远来看,美国债券利率已经出现了严重倒挂现象。美国债务经济难以为继。大规模投资美国的债券,显然不合时宜。最妥当的办法是,通过国际债券市场,减少美国国债。这样做一方面可以防止美国债务违约给中国造成巨大的损失;另一方面也可以间接警告美国,如果采取不负责任的财政货币政策导致新兴市场经济国家的资本市场出现混乱,中国政府有能力也有手段采取措施,维护资本市场稳定。

其次,中美在资本市场的交易,面临的最大问题就在于,美国拥有规则的制定权,可以通过调整货币政策,增加货币的流通量或者减少货币的流通量,通过调整债券利率,改变债权国的收益。从这个角度来说,资本市场不是中国的“主场”,而是美国的“主场”。中国必须充分意识到,金融稳定是中国经济安全的基础和前提,如果在国际资本市场上与美国分庭抗礼,最终有可能会遭受重大损失。在中国尚不具备国际金融定价权和主导权的情况下,采取必要的规避的措施,可以更好地维护中国的正当利益。

中国可以采取的策略是,一方面减少购买美国国债,出售已经购买的美国国债,减少美国国债收益率变化所带来的风险。另一方面,针对美国联邦储备委员会的货币政策,可以在国际货币市场进行反向操作,但前提条件是,必须以中国货币安全为前提。

中国为了支持新兴市场经济国家发展经济,通过货币互换和本国货币结算,缓解新兴市场经济国家的压力。但是,这样做同样存在风险。如果一些新兴市场经济国家以非常低的价格获得人民币,然后在国际金融市场上换取美元外汇,从中赚取差价,那么,中国得不偿失。当务之急是要充分瞭解美国货币政策的动向,在国际金融市场上确保中国人民币的币值稳定,并且采取防范措施,防止一些新兴市场经济国家获得人民币之后,利用美国联邦储备委员会提高利率的政策从中获取不当利润,给人民币的稳定带来消极影响。

总而言之,中国经济是庞大的系统,牵一发而动全身。美国财政货币政策对中国乃至其他新兴市场经济国家的影响非常明显,中国不可等闲视之。当然,解决中国经济发展中的深层次问题,关键还要依靠中国自己。只要以经济建设为中心,以工业现代化为抓手,大力发展新兴工业经济包括网络经济和数字经济以及太空经济,中国经济就不会因为美国财政货币政策变化而遭到致命打击。当然,抓生产促消费的同时,中国还必须加快价格改革的步伐,通过调整不同行业、不同阶层的收入,真正实现共同富裕。 |