|

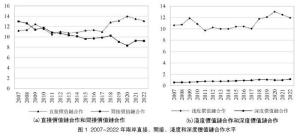

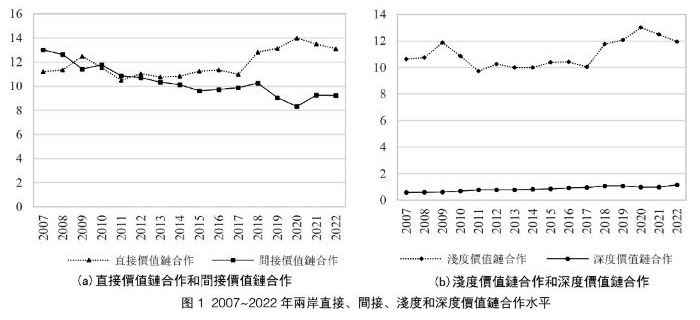

| 图1:2007~2022年两岸直接、间接、浅度和深度价值链合作水平 |

中评社╱题:中美经贸摩擦下两岸经济融合发展走向 作者:李月(天津),南开大学经济学院教授/博士生导师;许宁宁(天津),南开大学经济学院博士研究生、通讯作者;曹晋丽(北京),商务部国际贸易经济合作研究院台港澳研究所所长/研究员

【摘要】本文基于WWZ(2013)的增加值分解框架和亚洲开发银行的多区域投入产出表,测算与分析两岸、两岸与其他经济体的价值链合作水平、合作模式及其演变,从增加值贸易视角探究中美贸易摩擦背景下“三角贸易”的新特征与新趋势,对两岸经济融合发展水平与未来走势做出科学评价。结果表明,中美贸易摩擦对两岸价值链合作水平带来小幅影响,但推动向直接价值链合作模式转变;两岸与其他经济体的价值链合作模式及演进趋势存在差异,其中,台湾地区以间接合作和浅度合作为主,对大陆和欧美日布局出现“短链化”特征,中国大陆以直接合作和浅度合作为主,经由越南、墨西哥等第三方与世界经济产生的联系正在加强;间接价值链合作中传统“三角贸易”受到一定影响但仍为重要组成部分,同时出现了“新三角贸易”与“四角贸易”。最后,提出以大陆超大规模市场优势强化两岸直接价值链合作,以海外布局战略维系两岸间接价值链合作韧性,以创新驱动机制推动重点产业两岸价值链合作等政策建议。

当前,世界百年变局加速演进,国际环境发生深刻变化。中美经贸摩擦、地缘政治等多重因素叠加推动全球供应链重组与移转,全球贸易格局面临重大调整。两岸经贸关系作为高度嵌入全球价值链的重要一环,也不可避免地受到了一定影响。随着美国对华经济封锁和科技封锁的加剧,两岸经贸合作面临的不确定性有所增加,传统的“三角贸易”格局亦受到挑战。在错综复杂的时代背景下,两岸融合发展水平究竟如何?传统的“三角贸易”格局是否会发生根本性的改变?本文将从价值链合作的视角探寻答案。

一、两岸价值链合作演进与趋势

(一)价值链合作的内涵、类型与组成

本文借鉴WWZ(2013)等提出的概念与测算方法,尝试从价值链合作的角度科学客观地评价两岸经济融合发展水平。价值链合作,旨在刻画两个经济体之间以中间品贸易为主要特征的双边价值链贸易联系的紧密、依赖程度,更能体现双边价值链贸易的特征与结构(葛顺奇等,2021;曹小衡和丛钰涵,2022)。从两岸的角度来看,两岸价值链合作是两岸之间紧密的中间品贸易往来,该中间品贸易或构成两岸之间的直接生产分工,或嵌入国际生产分工链条,形成以“三角贸易”为代表的价值链合作模式。根据中间品贸易是否涉及第三方,价值链合作方式可分为直接价值链合作和间接价值链合作;根据中间品贸易的跨境次数,价值链合作层次可分为浅度价值链合作和深度价值链合作。具体内涵与测度如下:

直接价值链合作是指双边中间品贸易只发生于彼此之间,该中间品会以最终品形式在双方境内被消费。例如,大陆进口台湾地区的电子中间品,加工组装为电子产品成品后直接消费。具体而言,直接价值链合作水平指标为台湾地区(大陆)DVA_INT、台湾地区(大陆)、台湾地区(大陆)MVA_INT六项不涉及第三方的双边中间品贸易总额占双边出口总额的比重。其中,台湾地区DVA_INT为被大陆直接进口吸收的台湾地区增加值;台湾地区 RDV 为经由大陆返回台湾地区被台湾地区吸收的台湾地区增加值;台湾地区MVA_INT为台湾地区对大陆中间品出口中直接来源于大陆的增加值;此三项构成了台湾地区对大陆发起的直接价值链合作。直接价值链合作水平越高,意味着双方中间品贸易完成后,该产品在双方境内被消费的部分越高。换而言之,虽然是价值链环节的中间品贸易,但其最终消费品的市场在双方内部,体现了双边市场依存程度。

间接价值链合作是指双边中间品贸易有第三方介入,也就是说该中间品经双边贸易后,再以中间品或最终品的形式出口第三方,最终或被第三方消费、或再次返回双边中的进口方被消费。例如,大陆将自台湾地区进口的电子中间品加工组装为电子成品后销往美国。具体而言,间接价值链合作水平指标为台湾地区(大陆)DVA_INTrex、台湾地区(大陆)DDC、台湾地区(大陆)FDC六项涉及第三方的双边中间品贸易总额占双边出口总额的比重。其中,台湾地区DVA_INTrex为以中间品出口大陆后被大陆再次出口至第三方的台湾地区增加值;台湾地区DDC为台湾地区出口中重复计算的台湾地区增加值;台湾地区FDC为台湾地区出口中重复计算的境外增加值,此三项构成了台湾地区对大陆发起的间接价值链合作。间接价值链合作水平越高,意味着双方中间品贸易中,继续前往第三方生产或消费的部分越多。换而言之,间接价值链合作水平更多的是衡量双方携手嵌入全球价值链的部分,即双方对外部价值链的嵌入与依赖程度。

浅度价值链合作是指双边中间品贸易仅经历一次跨境,此后直接被消费。例如,台湾地区进口大陆的钢铁用于当地房屋建设。该指标为台湾地区(大陆)DVA_INT、台湾地区(大陆)MVA_INT四项仅跨境一次的双边中间品贸易总额占双边出口总额的比重。浅度价值链合作水平越高,意味着双边生产分工的短链化特征越明显。

深度价值链合作是指双边中间品贸易经历两次及以上跨境。例如,大陆进口台湾地区的电子中间品,加工组装为电子最终品后再次出口到台湾地区被消费。该指标为台湾地区(大陆) RDV两项跨境两次及以上的双边中间品贸易额占双边出口总额的比重。深度价值链合作水平越高,意味着经对方(双方)深度加工后满足最终需求的产品比重越高,双边生产分工合作的链条越长。

(二)两岸价值链合作演进历程

图1报告了2007~2022年中国大陆和台湾地区的价值链合作水平、模式与演进。根据价值链合作模式划分,两岸价值链合作先后经历了三个阶段的演变:

2009年以前,两岸价值链合作以间接合作和浅度合作为主。随国际生产分工深化和台商西进大陆投资,两岸之间逐渐形成“台湾地区接单—大陆生产—欧美销售”的“三角贸易”模式,携手参与全球价值链分工合作。因此,这一时期两岸价值链合作更多表现为从双边中间品贸易,幷且又以出口第三方的形式嵌入国际生产分工链条。同时,一直以来两岸浅层价值链合作都远大于两岸深层价值链合作(见图1),也就是说,两岸中间品贸易更多地被对方用于区内消费,而非经对方加工后再进口,这意味着,两岸之间的分工链条较短,中间品贸易集中在附加值较低的浅度加工制造环节。

2009~2014年,两岸直接价值链合作模式和间接价值链合作模式进入调整期。2008年国际金融危机之后,世界经济疲软,欧美市场需求萎缩,欧美发达国家纷纷推出“再制造”战略,推动全球价值链重构。从两岸价值链合作的表现来看,这一时期两岸经贸互动进入深度调整阶段,此前以间接价值链合作为主、携手嵌入全球生产网络的方式日益式微,与互为市场的直接价值链合作模式水平愈发接近。这反映出两岸价值链互动的方式随着全球经贸格局的变化而进入调整阶段。

2015~2022年,两岸直接价值链合作占据绝对优势地位。台商对外投资布局顺应全球产业链供应链调整潮流,由以追求大陆低生产成本为主的效率驱动转向对大陆消费市场的需求和依赖,反映在两岸价值链合作水平与模式上,则表现为间接价值链合作水平下降、直接价值链合作水平提升,二者差距逐步拉大。由此可见,2007年至今两岸价值链合作模式与水平均发生了较大的变化。

(三)两岸价值链合作新特征与趋势

一是两岸整体价值链合作水平出现小幅度下降。由图1可知,2018年后,两岸直接价值链合作增强,间接价值链合作减弱,两岸整体价值链合作水平由2018年的23.1小幅下滑为2019年的22.2,2019~2021年恢复上升趋势,2022年又再度出现极小幅度下降(22.3),但仍高于2019年的合作水平。该趋势一定程度上与全球经济贸易不景气有关,幷未出现大幅度变化,反映出两岸中间品贸易与产业分工幷非能够轻易“被脱钩”,体现了两岸价值链合作的韧性。

二是以直接价值链合作为主的两岸价值链合作模式继续强化,间接价值链合作有所弱化。由图1可知,2018年后,两岸直接价值链合作增速显着提升,间接价值链合作下滑趋势明显,两者差距明显拉大。这表明中美经贸摩擦进一步推动两岸价值链合作模式转变,美国对华展开的贸易摩擦和科技封锁提高了大陆台资企业向欧美市场出口的贸易成本,台商有动力将大陆部分产能转移至较少受欧美贸易保护主义影响的地区,使两岸进一步由间接合作转向不涉及第三方、嵌入大陆市场的直接合作。长期来看,嵌入大陆内需市场的一般贸易或将取代面向欧美市场的加工贸易成为两岸贸易增长的主要动力(张冠华,2023)。

三是两岸直接价值链合作中,对大陆市场的需求成为两岸中间品贸易的主要驱动力量。第一,被大陆直接吸收的台湾地区增加值(台湾地区)在2018~2020年下滑后,重现上升走势(见图2),2022年达到504.42亿美元,在两岸双边直接价值链合作中所占比重最大,这表明大陆进口台湾地区的中间品幷加工为最终品直接消费,成为当前两岸中间品贸易的最主要模式,且有进一步强化的趋势;第二,两岸返回增加值中,大陆出口台湾地区而后返回大陆被吸收的增加值(大陆)远远大于台湾地区出口大陆而后返回台湾地区被吸收的增加值(台湾地区),成为两岸深度价值链合作的主要驱动因素,这进一步说明活力更强、潜力更大的中国大陆市场在两岸直接价值链合作中的不可或缺性。

[图1:2007~2022年两岸直接、间接、浅度和深度价值链合作水平]

四是两岸间接价值链合作中,台湾地区经由大陆再出口第三方的岛外增加值最多,两岸分工中大陆增加值逐渐向上游攀升。第一,来自台湾岛外增加值重复计算部分(台湾地区)占比最大,也就是说,台湾地区以中间品出口大陆、被大陆以中间品或最终品形式出口第三地的贸易流中蕴含的台湾岛外增加值最多,这说明台湾地区经由大陆再出口至第三方的两岸生产分工模式中,第三方增加值占比最大,这意味着,第三方增加值盘踞两岸产业链的上游,两岸之间的这一分工模式仍处于全球价值链的低端环节,两岸价值链合作中的设计、研发等高附加值环节仍缺乏全球竞争力;第二,台湾地区增加值以中间品出口大陆后被大陆再次出口至第三方(台湾地区),是台湾地区上游产业与大陆合作走向世界的表现,此项在2018年后有所下降,2020年后虽有小幅回升,但是落后于大陆增加值经台湾地区走向世界的部分(大陆),这表明,尽管长期以来在台湾地区和大陆的双边生产分工中台湾地区更占据上游,大陆更集中于低端的加工组装环节,但随自主创新能力不断增强,大陆逐渐向两岸分工的价值链上游攀升。

(四)两岸价值链合作的行业特征

从两岸价值链合作模式来看,多数行业的直接价值链合作水平高于间接价值链合作水平。其中,金融中介业、邮电通讯业、其他非金属矿物制品业等行业的直接价值链合作水平位于前列,表明这些行业中两岸以双边直接进出口为主,双方是彼此主要的境外增加值来源地和境外市场;化学和化学制品业、计算机、电子和光学产品制造业、纺织品、运输设备制造业等行业的间接价值链合作水平较高,表明这些行业中两岸的全球价值链参与程度较高,通过加工出口到第三地或者使用第三地增加值而形成较高的间接合作。

从两岸价值链合作层次来看,各行业的浅度合作水平均大于深度合作水平,表明两岸之间的中间品贸易更多地被用于自身消费,加工再出口到对方的部分很少,其中,金融中介业、邮电通讯业、建筑业和房地产业的浅度合作水平位居前列;采石采矿业、计算机、电子和光学产品制造业、其他非金属矿物制品业等行业的深度合作水平较高,表明在这几个行业中两岸生产分工合作的链条较长。

从两岸价值链合作的重点行业来看,计算机、电子和光学产品制造业是两岸中间品贸易的重要行业之一,其合作特征及演进趋势具有代表性与前瞻性。因此,以计算机、电子和光学产品制造业为例,进一步细化分析行业层面两岸价值链合作的基本构成。对该行业的测算结果显示,其价值链合作各项构成要素的演进趋势与两岸整体趋势基本一致。其中,以中间品形式出口到大陆被大陆消费的台湾地区增加值(台湾地区)最多,被大陆以中间品或最终品形式再次出口到第三地的台湾岛外增加值(台湾地区)位居第二,被大陆以中间品或最终品形式再次出口到第三地的台湾地区增加值(台湾地区)位居第三。2018年以来,受中美经贸摩擦影响这三项均出现了不同程度的下滑。这意味着对于计算机、电子和光学产品来讲,传统的“台湾地区—大陆”、“台湾地区—大陆—第三方”价值链合作与产业分工正在经历演变。2020年后,这三部分又恢复上升走势。这在一定程度上反映出两岸在相关产业链的不可替代性,表现出两岸价值链合作的韧性。

|